Кредитование малых сдает позиции: Банки все чаще финансируют МСБ через лизинг

Лизинг занимает все большее место в фондировании малого и среднего бизнеса. За последний год его доля достигла 14%, "отобрав" почти 5 п.п. у традиционного банковского кредитования, и в следующем году тренд, видимо, укрепится. Для кредиторов лизинговые контракты - возможность работать с меньшими рисками и с меньшей регуляторной нагрузкой. Для МСБ лизинг дает доступ к фондированию в условиях жесткой проверки заемщиков и обеспечивает налоговые льготы. Однако все проблемы бизнеса лизинг решить не может, да и не всем отраслям подходят его инструменты.

По итогам текущего года объем заемного финансирования субъектов малого и среднего бизнеса (МСБ) составит 19,62 трлн руб., следует из оценки Frank RG, представленной в исследовании "Кредитование малого бизнеса в России 2023". Этот результат на 39% превысит показатель 2022 года.

По итогам текущего года объем заемного финансирования субъектов малого и среднего бизнеса (МСБ) составит 19,62 трлн руб., следует из оценки Frank RG, представленной в исследовании "Кредитование малого бизнеса в России 2023". Этот результат на 39% превысит показатель 2022 года.

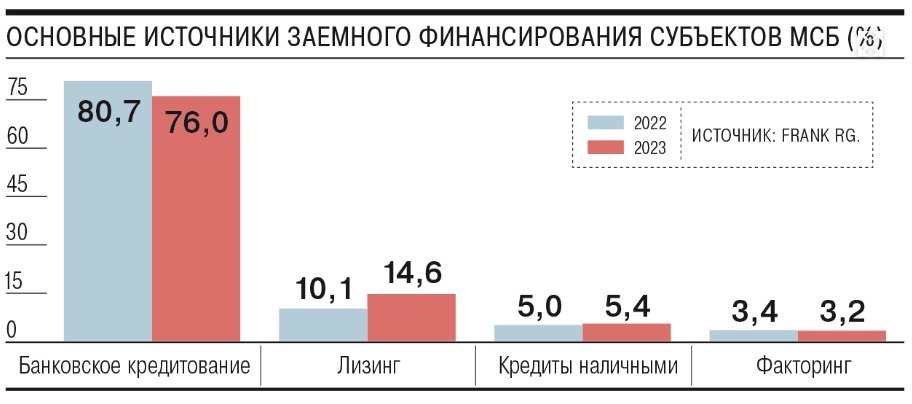

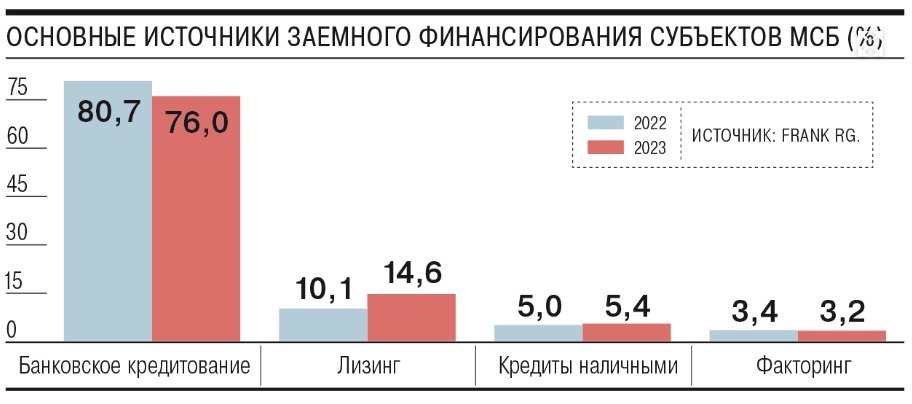

Доля банковского фондирования останется лидирующей, однако снизится с 80,7% до 76%. Вместе с тем пропорционально выросла доля лизинга - с 10,1% до 14,6%.

Впрочем, нередко такое перераспределение происходит в рамках банковских групп. Лизинговые компании пока не находятся под регулированием со стороны Банка России, поэтому для банковских групп с собственной лизинговой компанией это остается удобным продуктом с точки зрения необходимости соблюдения различных регуляторных требований, в том числе в рамках риск-менеджмента, указывает директор по банковским рейтингам агентства "Эксперт РА" Юлия Якупова. Так что для банковских групп лизинг - это возможность увеличивать квазикредитование вне зоны регуляторного давления, признает председатель совета директоров "МСБ-Лизинг" Юрий Колесников.

В итоге клиенты получают более комфортный продукт. "Компания может оформить лизинговый договор за достаточно короткий промежуток времени и с минимумом документов",- поясняет тренд проектный лидер Frank RG Дмитрий Новоченко. "Лизинговый бизнес может предложить налоговые преференции своим клиентам, и что самое главное, более высокие шансы на одобрение",- дополняет заместитель директора группы рейтингов финансовых институтов АКРА Сурен Асатуров. В частности, клиенты получают возможность вернуть до 40% от стоимости контракта за счет налоговых преференций по налогу на прибыль и НДС, отмечает гендиректор "ВТБ Лизинг" Антон Мусатов. Так что в следующем году тренд на рост доли лизинга в финансировании МСБ продолжится, ожидает господин Асатуров.

Впрочем, эксперты отмечают, что у кредитования МСБ и лизинга МСБ разные клиентские сегменты.

"Лизинг традиционно популярен у компаний, занимающихся грузоперевозками и логистикой, пассажирскими перевозками, строительным бизнесом. В кредитных клиентах почти 50% приходится на предприятия оптовой и розничной торговли",- поясняет руководитель финансового управления ГК "Альфа-Лизинг" Юлия Бокова.

Лизинг не способен закрыть большой спектр потребностей клиентов, например, с необходимостью оборотных средств, признает Дмитрий Новоченко. Лизинг для МСБ продолжит расти, но ждать ситуации, когда его доля превысит банковское кредитование в структуре финансирования МСБ, в ближайшее время не стоит, считает Юлия Якупова. Кредиты остаются более традиционным и понятным инструментом для бизнеса. Кроме того, существенное влияние на сегмент оказывают различные программы кредитования с господдержкой, указывает она.

Свою нишу на рынке финансирования МСБ сможет занять и факторинг (по данным Frank RG, в 2022-2023 годах его доля составляет около 3%), где короткие сроки кредитования обуславливают более мягкие требования к клиентам. А вот популярная практика выдачи кредитов физическому лицу на цели бизнеса может вызвать беспокойство ЦБ, и не исключено, что регулятор будет прибегать к мерам для ее сдерживания, считает Сурен Асатуров. Альтернативным инструментом фондирования МСБ могут быть и облигации, напоминает управляющий директор рейтингового агентства НКР Дмитрий Орехов.

Источник: Коммерсант https://www.kommersant.ru/doc/6338399

16.11.2023

По итогам текущего года объем заемного финансирования субъектов малого и среднего бизнеса (МСБ) составит 19,62 трлн руб., следует из оценки Frank RG, представленной в исследовании "Кредитование малого бизнеса в России 2023". Этот результат на 39% превысит показатель 2022 года.

По итогам текущего года объем заемного финансирования субъектов малого и среднего бизнеса (МСБ) составит 19,62 трлн руб., следует из оценки Frank RG, представленной в исследовании "Кредитование малого бизнеса в России 2023". Этот результат на 39% превысит показатель 2022 года.