Банки потеряют на ипотеке: Ужесточение регулирования сегмента уменьшит их прибыль

В результате регуляторного ужесточения на ипотечном рынке банки могут лишиться 80 млрд руб. прибыли, подсчитали аналитики. ЦБ вводит дополнительное резервирование и макропруденциальные надбавки по рискованным займам, ограничивает влияние банкиров при выборе страховщика клиентом. Меры должны минимизировать риски для клиентов, банков и рынка в целом, также выльются в снижение выдачи ипотеки и сокращение доходов от нее.

"Ъ" ознакомился с исследованием "Эксперт РА", по данным которого в 2023 году банки могут лишиться около 80 млрд руб. прибыли из-за ужесточения регулирования рынка ипотеки. Основными ограничениями станут надбавки к ставке резервирования по "ипотеке от застройщика", вступающие в силу с 30 мая. По оценке "Эксперт РА", это приведет к снижению выдач и сокращению единовременных комиссий, получаемых банками от застройщиков. По информации ЦБ, в таких программах комиссия банка и размер "наценки", за счет которых ставка сдвигалась к "околонулевой", могла составлять 20-30%.

Вводимые с 1 июня макропруденциальные надбавки к коэффициентам риска по кредитам с низким первоначальным взносом ослабят потенциал роста объема новых выдач.

Также аналитики ожидают, что банки получат меньше комиссионных доходов, поскольку ЦБ лишил их возможности навязывать покупку страхового полиса по завышенной цене. "Теперь заемщик сам вправе выбирать страховую компанию, имеющую кредитный рейтинг, что может снизить стоимость страхового полиса и лишит банки существенной части комиссионного дохода",- отмечают авторы исследования.

Как пояснила младший директор по банковским рейтингам "Эксперт РА" Надежда Караваева, оценка учитывала, что часть новаций будет действовать по сути со второго полугодия 2023 года. Она отмечает, что, исходя из прогнозной прибыли сектора (1,2-1,5 трлн руб. по оценке ЦБ), потери можно назвать "приемлемыми", так как в основном они коснутся "нескольких крупных ипотечных игроков, выдающих льготную ипотеку". На долгосрочном горизонте "эта упущенная выгода будет нивелирована за счет улучшения качества портфелей, на которое направлено регулирование", отмечается в обзоре.

Наибольшее ограничение дадут повышенные резервы, вводимые с 30 мая, поскольку доля выдач, подпадающих под резерв, могла быть до 50% в первичном рынке, а это 150-200 млрд руб. выдачи в месяц, полагает один из источников "Ъ" в крупном банке.

"При этом крупнейшие застройщики по-прежнему разрабатывают схемы, которые позволяют делать клиентам нерыночные условия, что позволяет обходить ограничения ЦБ. Например, схемы с кэшбэком или рассрочкой и дорогой страховкой, при этом формально требование по минимальной ПСК (полной стоимости кредита.- "Ъ") соблюдается",- говорит банкир. По оценке собеседника "Ъ", на первичный рынок это не окажет сильного влияния, он просядет максимум на 10-15% от объема, "если ЦБ не подкорректирует указание". Ограничения по страховкам в принципе не окажут влияния на продажи ипотеки, равно как и новые макронадбавки, уверен он.

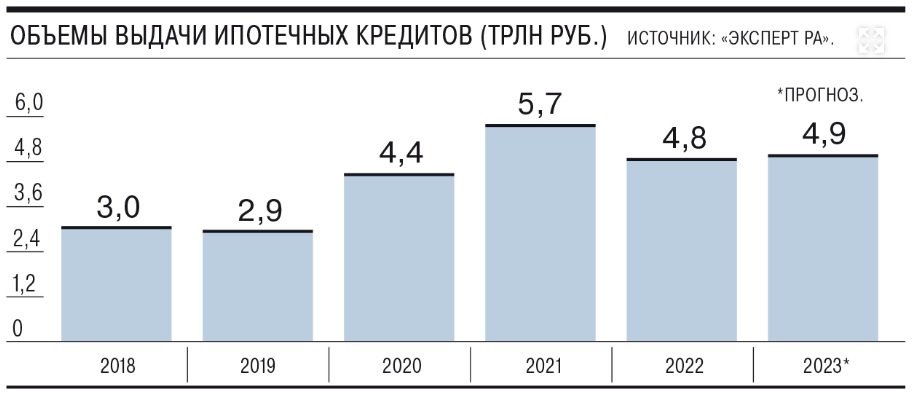

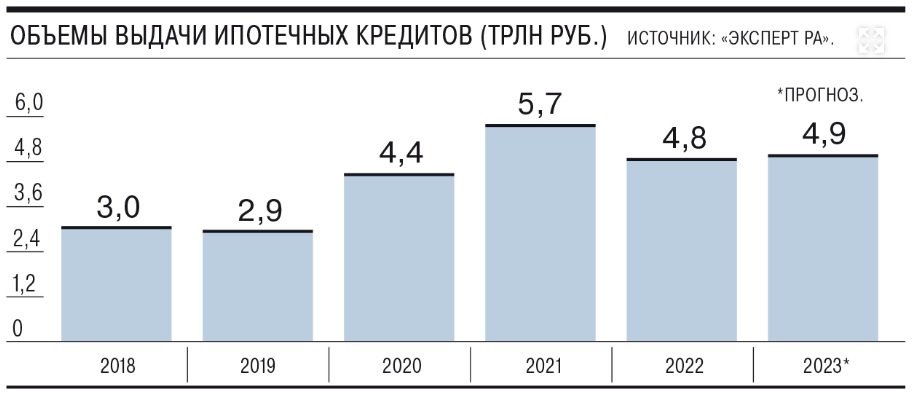

Изменения ограничат рост рынка и не дадут ему приблизиться к показателям 2021 года (тогда банки выдали рекордные 5,7 трлн руб. ипотечных кредитов), что приведет к выпадению потенциальных процентных и комиссионных доходов, отмечает управляющий директор рейтингового агентства НКР Михаил Доронкин. "Но учитывая более высокий уровень ставок в сегменте по сравнению с 2021-2022 годами, процентные доходы банков вряд ли значительно снизятся",- уточняет эксперт. Старший директор группы рейтингов финансовых институтов АКРА Ирина Носова допускает, что "банки могут переложить издержки по новому, более высокому резервированию на клиента, повышая ипотечную ставку, однако востребованность таких кредитов будет низкой". Сейчас средние ставки предложения у крупнейших игроков на рынке - около 11% годовых.

Между тем, например, в Сбербанке ожидают стабилизации цен на рынке - сначала на новостройки, затем на вторичное жилье. При этом в банке позитивно оценивают перспективы рынка, "учитывая наличие большого количества ипотечных госпрограмм, которые позволяют взять ипотеку по ставке 4-6% годовых".

Источник: Коммерсант https://www.kommersant.ru/doc/5939895

18.04.2023