Дело бремени: в крупных банках подешевели потребкредиты

В ряде крупных банков в марте подешевели потребительские кредиты, несмотря на сохранение ключевой ставки на уровне 7,5%, рассказали "Известиям" в маркетплейсах. В частности, в топ-20 банков по размеру розничного портфеля проценты на такие займы упали на 1 п.п. За счет небольшого снижения кредитные организации пытаются стимулировать объем выдач и привлечь клиентов, считают эксперты. Однако, по их оценкам, уже к середине лета ставки могут вновь пойти вверх.

Снижай и привлекай

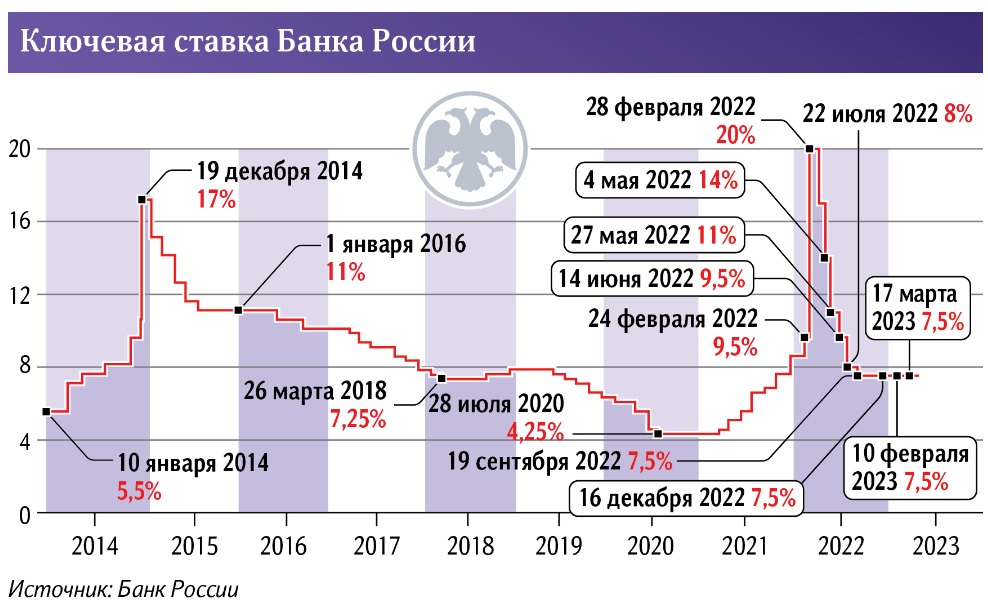

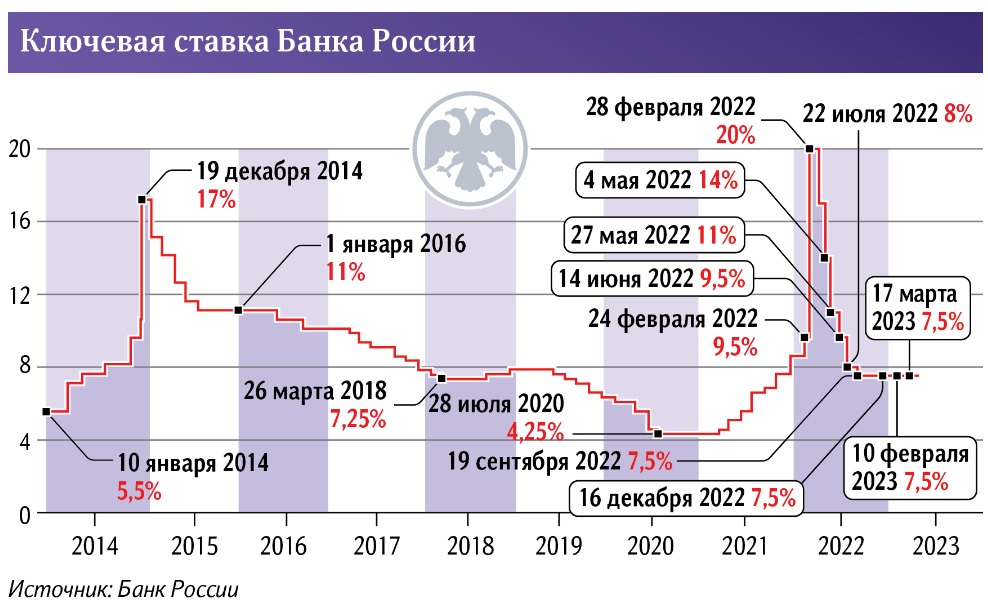

С начала весны крупные банки пересмотрели проценты по потребительским займам, узнали "Известия". Финорганизации стали улучшать условия по ссудам, несмотря на сохранение ключевой ставки ЦБ на уровне 7,5% с сентября 2022-го. Индекс кредитов, который рассчитывается на основе данных о полной стоимости займа для населения в топ-20 банков (по размеру розничного портфеля), снизился с начала года на 1,02 п.п., рассказал управляющий директор проекта "Финуслуги" (Мосбиржа) Игорь Алутин. К концу 2022-го показатель составлял 20,27%, а к 30 марта уменьшился до 19,25%.

- В марте диапазон полной стоимости кредита (ПСК) поменяли четыре банка: Альфа-банк, Газпромбанк, ДОМ.РФ и "Уралсиб". Изменения были разнонаправленными, в пределах 0,5-1,25 п.п. Только одна организация - "Уралсиб" - снизила средний размер ПСК более значительно - на 2 п.п., - подчеркнул Игорь Алутин.

Он добавил: с начала года ставки колеблются в узком диапазоне, вернувшись после максимумов декабря к уровням октября 2022-го. Тогда началось резкое ужесточение условий кредитования. Сейчас минимальный размер процентов по кредитам наличными составляет 4%, а максимальный - 40%.

Снижение ставок зафиксировали и в финансовом маркетплейсе "Сравни". В ряде банков в марте размер минимальных процентов по одобренным займам упал на 1 п.п. по сравнению с январем - февралем, поделился заместитель гендиректора "Сравни" Алексей Грибков. По его словам, средние значения максимальных ставок держатся на уровне 31,2% годовых.

При этом ценовые условия по выдаче ипотеки банки корректировали разнонаправленно, рассказали в "Сравни". Диапазон изменений ставок небольшой - в пределах 0,1-0,4 п.п., добавили в маркетплейсе. Например, жилищные кредиты в марте подешевели в МКБ на 0,2-0,4%, а в "Санкт-Петербурге", напротив, подорожали на 0,15%.

В крупных кредитных организациях подтвердили снижение процентов по займам. Газпромбанк с 15 марта снизил минимальную ставку по кредитам наличными и программам рефинансирования до 4% годовых, рассказали в пресс-службе организации. В зависимости от суммы займа, способа оформления и наличия страхования проценты могут доходить до 16,2% годовых, говорится в сообщении на сайте финорганизации.

Ставки до аналогичного уровня по кредитам наличными в марте снизили и в "Уралсибе", в том числе на рефинансирование ранее полученных займов сторонних банков. При этом на сайте банка отмечается, что условия зависят от категории клиента, уровня его финансовой надежности и наличия страховки, оформленной одновременно с ссудой.

В "Открытии" сообщили, что изменили условия только по ипотеке. В частности, была введена скидка 0,2% за выход на сделку до конца марта и скидка 0,3% за первоначальный взнос более 30%. В ВТБ, Совкомбанке, УБРиР и ряде других отметили, что не корректировали ставки по кредитам.

Стимул к спросу

Фундаментальных причин для снижения этого показателя сейчас нет, считает директор банковских рейтингов НРА Константин Бородулин. Уровень ключевой ставки, который в наибольшей степени влияет на проценты по банковским продуктам, стабилен. Скорее всего, финорганизации могли немного изменить проценты по отдельным предложениям для стимулирования объема выдач, а также запустить различные акции для привлечения клиентов.

- По данным Центробанка, динамика потребительского кредитования в первые месяцы 2023-го оставалась сдержанной, и некоторым снижением ставок банки могут стимулировать спрос в этом сегменте, - согласился аналитик "Финама" Игорь Додонов.

Дальнейшая траектория стоимости кредитов во многом будет определяться политикой ЦБ, уверен эксперт. Регулятор в конце апреля, скорее всего, вновь сохранит ключевой показатель на уровне 7,5%, поэтому существенные изменения по ставкам в ближайшие месяц-два маловероятны, считает Игорь Додонов. Однако к маю ряд игроков может пойти на некоторое удешевление займов, чтобы повысить конкурентность своих предложений в преддверии сезона активности россиян перед праздниками и летним периодом. Но вряд ли оно будет существенным, учитывая сохраняющуюся экономическую неопределенность и геополитические риски, заключил он.

В дальнейшем конкуренция на рынке будет развиваться скорее за счет спецпредложений, чем ценовых отличий, считают в "Открытии". Серьезные колебания процентов по потребзаймам в 2023-м маловероятны, однако во II квартале они могут немного вырасти на фоне ожидания повышения ключевой, отметили в Почта банке. К середине лета не исключен рост ставок на 0,3 п.п., а к началу осени - на 0,5-1 п.п., спрогнозировали в Совкомбанке.

Банки не могут выдавать деньги в кредит под меньший процент, чем сами платят за привлекаемые средства вкладчиков, а он сейчас в среднем составляет 6%, пояснил аналитик TeleTrade Алексей Федоров. Он добавил: чтобы заработать, финорганизации добавляют свою маржу, а также риски невозврата займов. Реальная ставка по потребкредиту может быть равна тем же 6%, только если значение ключевой будет в пределах 1-2%, подчеркнул эксперт.

Банки не могут выдавать деньги в кредит под меньший процент, чем сами платят за привлекаемые средства вкладчиков, а он сейчас в среднем составляет 6%, пояснил аналитик TeleTrade Алексей Федоров. Он добавил: чтобы заработать, финорганизации добавляют свою маржу, а также риски невозврата займов. Реальная ставка по потребкредиту может быть равна тем же 6%, только если значение ключевой будет в пределах 1-2%, подчеркнул эксперт.

Согласно актуальным данным ЦБ, в России за январь 2023 года уровень средневзвешенных ставок по розничному кредитованию по краткосрочным займам составлял 19,5%, а по долгосрочным - 13,4% годовых.

Источник: Известия https://iz.ru/1495039/roza-almakunova/delo-bremeni-v-krupnykh-bankakh-podesheveli-potrebkredity

10.04.2023

Банки не могут выдавать деньги в кредит под меньший процент, чем сами платят за привлекаемые средства вкладчиков, а он сейчас в среднем составляет 6%, пояснил аналитик TeleTrade Алексей Федоров. Он добавил: чтобы заработать, финорганизации добавляют свою маржу, а также риски невозврата займов. Реальная ставка по потребкредиту может быть равна тем же 6%, только если значение ключевой будет в пределах 1-2%, подчеркнул эксперт.

Банки не могут выдавать деньги в кредит под меньший процент, чем сами платят за привлекаемые средства вкладчиков, а он сейчас в среднем составляет 6%, пояснил аналитик TeleTrade Алексей Федоров. Он добавил: чтобы заработать, финорганизации добавляют свою маржу, а также риски невозврата займов. Реальная ставка по потребкредиту может быть равна тем же 6%, только если значение ключевой будет в пределах 1-2%, подчеркнул эксперт.