Банки разыграли репо: Привлеченные от ЦБ средства они одолжили Минфину

После непродолжительного перерыва Минфин вернулся к практике масштабных заимствований. По итогам трех аукционов министерство привлекло в бюджет почти 809 млрд руб., второй результат за всю историю публичных государственных размещений. Фактическое повторение рекорда трехнедельной давности стало возможно благодаря предоставленной банкам ликвидности и крупным погашениям ОФЗ. По мнению экспертов, при сохранении ситуации Минфин продолжит активные заимствования, чтобы сэкономить средства ФНБ.

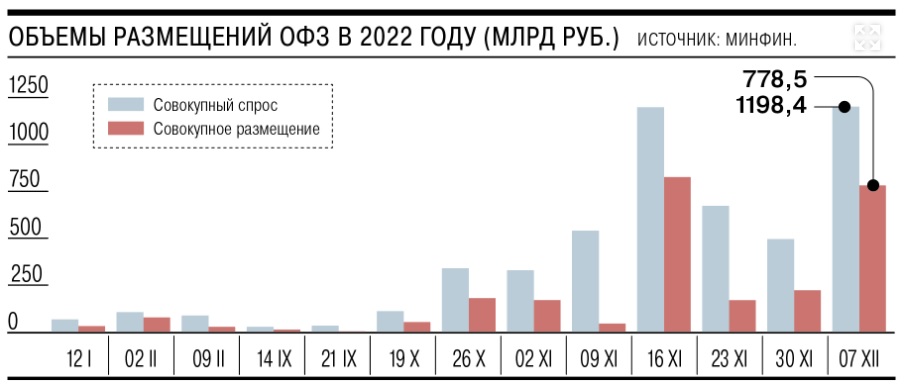

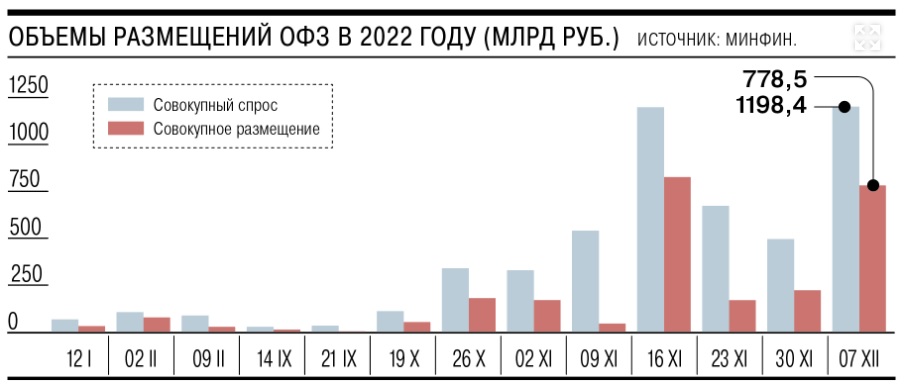

Минфин продолжает рекордными темпами привлекать средства на долговом рынке. По итогам ставших традиционными трех аукционов ОФЗ - с плавающей (ОФЗ-ПК) и фиксированной (ОФЗ-ПД) ставкой, а также переменным номиналом (ОФЗ-ИН) - суммарный спрос составил рекордные 1,198 трлн руб., что немногим выше предыдущего рекорда, установленного тремя неделями ранее (1,195 трлн руб.). Однако объем удовлетворенных заявок оказался ниже - 808,8 млрд руб. против 823,6 млрд руб. 16 ноября.

Как и в прошлый раз, основным спросом у инвесторов пользовались ОФЗ-ПК. Спрос превысил 910 млрд руб., что на 21% выше объема бумаг, доступных к размещению. В итоге Минфин разместил облигации на полный объем выпуска 750 млрд руб., повторив рекорд середины ноября.

По данным главного аналитика долговых рынков БК "Регион" Александра Ермака, на долю четырех крупных заявок (82-109 млрд руб.) пришлось около 51% от общего объема размещения, а на 14 заявок на 11-45 млрд руб.- еще 48%. Три недели назад при размещении ОФЗ-ПК результаты были сопоставимы: на четыре заявки (55-110 млрд руб.) пришлось 55% общего объема, а еще на 15 заявок (10,5-35 млрд руб.) - более 44%, уточнил господин Ермак.

Результатами повышенного спроса на новый долгосрочный флоатер от Минфина стали два события, которые предопределили объем привлечения, сопоставимый с ноябрьским размещением в ходе регулярных аукционов, полагает начальник аналитического управления банка "Зенит" Владимир Евстифеев.

Во-первых, поясняет он, часть спроса была сформирована за счет ликвидности, предоставленной Банком России. В понедельник состоялся аукцион одномесячного репо от ЦБ, по итогам которого банки привлекли 1 трлн руб. Во-вторых, добавляет эксперт, в среду состоялось погашение выпуска ОФЗ на 350 млрд руб. Значительная часть этих средств могла пойти на покупку ОФЗ-ПК. "Флоатеры более привлекательны к покупке на ликвидность, привлеченную в рамках репо с ЦБ, поскольку приносят прибыль, сопоставимую с классическими выпусками, одновременно хеджируя процентный риск",- поясняет господин Евстифеев.

Часть средств от погашения пошла и на покупку бумаг с постоянным купоном. Суммарный спрос на аукционе ОФЗ-ПД составил 248 млрд руб., что в 2,2 раза превысило объем предложения. Минфин удовлетворил менее 12% заявок - на 28,9 млрд руб. Доходность по цене отсечения и средневзвешенная составили около 9,87% годовых. По словам Александра Ермака, размещение ОФЗ-ПД прошло по доходности, которая была ниже всего на 1 базисный пункт среднего уровня вторичного рынка.

В случае ОФЗ-ИН Минфин был менее агрессивным - при спросе в 39,9 млрд руб. привлечено 29,9 млрд руб., максимальный объем с 26 октября. Средневзвешенная цена выпуска составила 93,64% от номинала, доходность - 3,33% годовых.

В четвертом квартале объем размещения ОФЗ уже превысил 2,45 трлн руб., что больше квартального рекорда октября-декабря 2020 года (2,44 трлн руб.).

С начала года объем заимствований достиг 2,59 трлн руб., то есть 80% от плана, который был объявлен до начала военных действий на Украине и затем формально отменен. Александр Ермак допускает, что в итоге до конца года исходный план будет исполнен.

"Минфин заявлял, что продолжит размещать ОФЗ для экономии ФНБ, пока на госбумаги есть спрос",- добавляет управляющий по анализу банковского и финансового рынков ПСБ Дмитрий Грицкевич. По его мнению, банкам больше всего интересны именно флоатеры, поэтому основные объемы средств государство будет и дальше привлекать через этот инструмент.

Источник: Коммерсант https://www.kommersant.ru/doc/5708037

08.12.2022